El coste laboral medio que pagan empresarios y autónomos supera los 30.000 euros al año por cada trabajador, a pesar de que el salario medio en España apenas rebasa los 23.000 euros brutos anuales.

¿Cuánto cuesta realmente un empleado a las empresas? Pues no sólo lo que éstas le pagan a aquél en concepto de salario, sino que también hay que añadir las cotizaciones a la Seguridad Social. Por ello, para cualquier emprendedor o empresario la información contenida en esas tablas es fundamental.

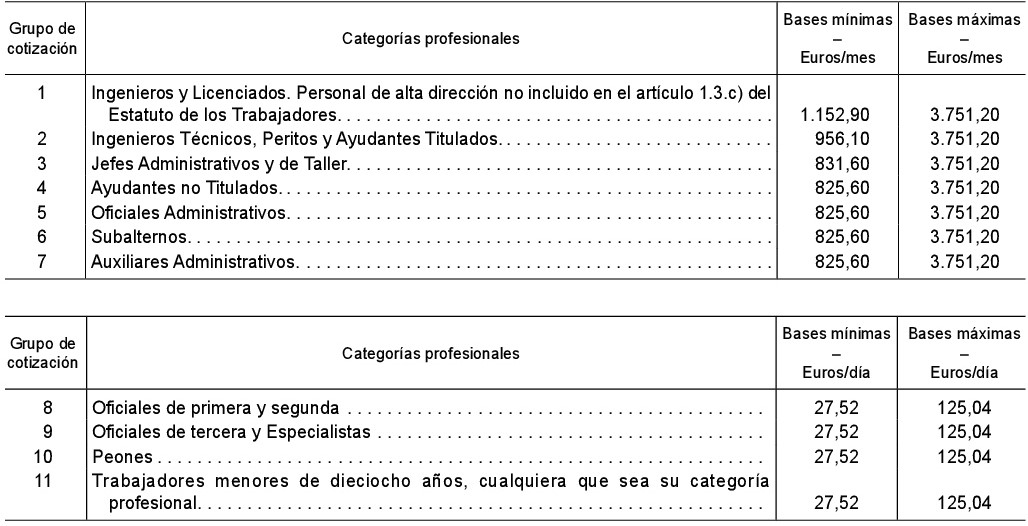

Las bases de cotización, que el Gobierno actualiza cada año y que en 2017 están reguladas en la Orden ESS/106/2017 de 9 de febrero (ver tablas líneas abajo), son uno de las grandes fuentes del ingresos del Estado, ya que en España existen en la actualidad más de tres millones de sociedades mercantiles, un mercado laboral con unos quince millones de trabajadores por cuenta ajena -siendo funcionarios tres de esos millones- y otros tres millones de autónomos. En conjunto suman dieciocho millones de trabajadores ocupados.

¿Qué son las bases de cotización?

Las bases de cotización a la Seguridad Social son una de las herramientas más importantes para determinar cuánto contribuirá cada trabajador a las arcas públicas en función del tipo de contrato que tenga y de su situación laboral. Se trata de una obligación para todos los trabajadores nada más incorporarse al mercado laboral. En este ámbito hay que tener claros varios conceptos:

- Las bases de cotización, que se calculan considerando tanto el sueldo mensual como las pagas extraordinarias y cualquier otro dinero que se cobre. La ley establece una serie de bases mínimas y máximas para cada trabajador en función del grupo en el que se encuentre.

- El tipo de cotización, establecido por el Gobierno y que es el porcentaje que se aplica a las bases para el cálculo de la cuota. Este tipo se distribuye entre el empleador y el trabajador, aunque en el caso de la contingencia por accidentes de trabajo y enfermedades profesionales y en lo que se refiere al Fondo de Garantía Salarial (Fogasa), ésta correrá a cargo de la compañía de forma íntegra.

- La cuota resultante, que se calcula aplicando a la base de cotización de cada trabajador el tipo que corresponda por cada contingencia protegida.

Las cotizaciones en el régimen general

Las bases de cotización para el ejercicio de 2017 son las que figuran a continuación.

Mientras que los tipos de cotización son lo siguientes:

| CONTINGENCIAS | EMPRESA | TRABAJADORES | TOTAL |

|---|---|---|---|

| Comunes | 23,6% | 4,7% | 28,3% |

| Horas extraordinarias fuerza mayor | 12% | 2% | 14% |

| Resto horas extraordinarias | 23,6% | 4,7% | 28,3% |

Contratos a tiempo parcial

En las cotizaciones en los contratos a tiempo parcial se computará la remuneración devengada por las horas ordinarias y complementarias. A esta cantidad se sumará la parte proporcional correspondiente en concepto de descanso semanal, festivos, pagas extraordinarias y otras. Si la base de cotización mensual fuese inferior a las bases mínimas o superior a las máximas, se tomarán esos registros como referencia.

| GRUPO COTIZACIÓN | BASE MÍNIMA/HORA |

|---|---|

| 1 | 6,95 |

| 2 | 5,76 |

| 3 | 5,01 |

| 4 a 11 | 4,97 |

Los costes laborales

Si las tablas anteriores te resultan un tanto liosas, lo que tienes que saber como emprendedor, empresario o gerente de una empresa es que, si bien el salario medio anual por trabajador fue de 23.106,30 euros en 2015, un 1,1% más que el año anterior, según los últimos datos disponibles del Instituto Nacional de Estadística (INE), el coste laboral en su conjunto por cada empleado ascendió a 30.324,6 euros.

Ese montante sale de agregar al sueldo las cotizaciones a la Seguridad Social, que incluyen las contingencias comunes, la formación profesional, el accidente de trabajo y la enfermedad profesional, el desempleo y la contribución al Fogasa.

La empresa soporta más de 7.000 euros extras

Los conceptos citados son pagados por la empresa, sea ésta una gran compañía o una pyme. Como consecuencia, el sueldo medio real queda por encima de los 30.000 euros, sufragando el empresario la diferencia en relación a la cantidad que recibe el trabajador. En total, un extra de 7.218,3 euros anuales.

La cotización de los autónomos

El Régimen Especial de Trabajadores Autónomos (RETA) tiene sus propias bases de cotización. Así, es el propio trabajador por cuenta propia quien puede establecer su propia base dentro de unos límites económicos y también de edad. Es decir, que tiene la potestad para elegir cuánto paga a la Seguridad Social y, por lo tanto, cuánto recibirá después en concepto de pensión. No obstante, las posibilidades dependen de muchos factores y quedan como puede leerse aquí.

Desde el 01/01/2017 hasta el 30/06/2017

| Base mínima euros/mes | 893,10 euros al mes |

|---|---|

| Base máxima euros/mes | 3.751,20 euros al mes |

Base de cotización menores de 47 años o con 47 años. |

|

Base de cotización con 48 años o más. |

|

Base de Cotización 48 o 49 años de edad. |

|

| Base de Cotización 48 o más años de edad con 50 o más años cotizados antes de los 50 años. |

|

| Tipo con I.T. | 29,80% 29,30% con cese de actividad o con AT y EP |

| Tipo sin I.T. | 26,50% |

A partir del 01/07/2017

| Base mínima euros/mes | 919,80 euros al mes |

|---|---|

| Base máxima euros/mes | 3.751,20 euros al mes |

Base de cotización menores de 47 años o con 47 años. |

|

Base de cotización 48 o más años de edad. |

|

Base de cotización 48 o 49 años de edad. |

|

| Base de cotización 48 o más años de edad con 5 o más años cotizados antes de los 50 años. |

|

| Tipo con I.T. | 29,80% 29,30% |

| Tipo sin I.T. | 26,50% |

Cómo cambiar la base de cotización

Los trabajadores por cuenta ajena deben someterse a la cotización marcada por ley, pero los autónomos pueden elegir la que quieran y cambiarla cuando lo deseen, como ya se ha apuntado La modificación puede llevarse a cabo en cualquier momento del año, aunque la variación efectiva sólo se producirá en dos periodos del ejercicio.

En este sentido, los cambios que lleves a cabo entre el 1 de enero y el 30 de abril tendrán efecto a 1 de julio, mientras que los que se realicen desde el 30 de abril hasta el 1 de noviembre se comenzarán a aplicar a comienzos del siguiente año con fecha 1 de enero.

Para modificar la base de cotización como autónomo bastará con acudir a las oficinas de la Seguridad Social, aunque también puede realizarse el cambio de forma telemática en su sede electrónica dentro el apartado ‘Ciudadanos’, accediendo con certificado Silcon o el sistema Clave.